相続税対策でマンションを購入することに歯止めがかかるか【マンションの評価方法の見直しが始まった】

相続税は相続した財産の評価額から債務を差し引き一定の税率をかけることにより計算します。

以前から、生前に借入金でマンションを購入するという節税策が流行っていました。

相続税を計算する上でのマンションの評価額は同額を現金で持っているより評価額は低く、かつ、債務である借入金を引くことができるので、相続税を大幅に圧縮することが可能でした。

しかし、令和5年度税制改正により、

令和5年度税制改正大綱21頁

マンションについては、市場での売買価格と通達に基づく相続税評価額とが大きく乖離しているケースが見られる。現状を放置すれば、マンションの相続税評価額が個別に判断されることもあり、納税者の予見可能性を確保する必要もある。このため、相続税におけるマンションの評価方法については、相続税法の時価主義の下、市場価格との乖離の実態を踏まえ、適正化を検討する。

と明記されました。

これを受けて、令和5年1月31日に有識者会議が開催されました。

今回は会議の内容に沿って、マンション評価方法の今後の方向性について、触れていきます。

市場価格と相続税評価額の乖離の事例

有識者会議の資料において、実際どの程度市場価格と相続税評価額の乖離があるのか事例が示されました。(下記図)

乖離割合で見ると2.3から3.2倍の間ですが、①東京都の事例で見ると価格差が81,800万円にもなっています。

単純に税率が20%で計算すると、1,636万円の税金が少なくなっていることになります。

このままでは、納税者間の公平性が問題となるのは、うなずけるところです。

(もちろん税金が少なくなるだけではなく、不動産を所有することでランニングコストがかかることや価格下落リスクを有することになる点も考慮する必要がありますが)

市場価格で評価した事例

形式的に通達通りに評価することが著しく不適当である場合には国税庁長官の指示を受けて評価する旨の通達(評価通達6項)があります。

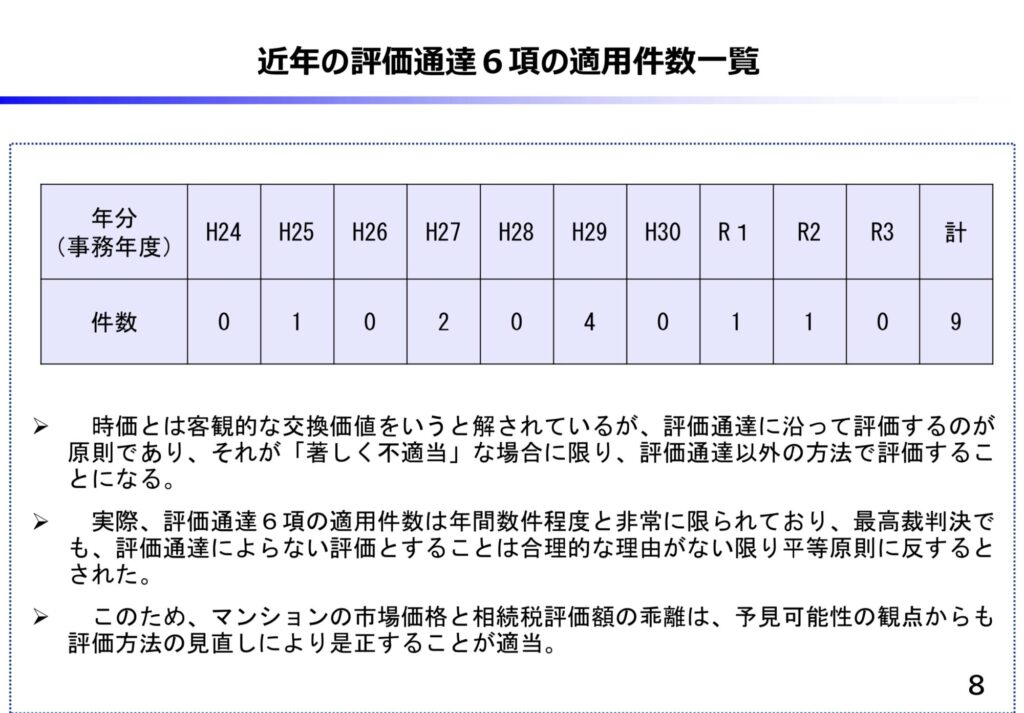

実際に適用された事例は下記の通りです。

(市場価格に近い価格でマンション評価額が算定されました)

10年間でわずか9件のみとなっております。

実際に評価通達6項を適用するためには、「著しく不適当」であることを事実認定するハードルが高かったと思われます。

結果として、評価方法そのものの見直しが検討されることとなりました。

今後の方向性の主な特徴

・評価額と時価との乖離を是正を目的としている。

(租税回避行為の防止のみを目的としていない)

→評価通達6項を適用するにあたり、何が租税回避行為となるのかを認定することは困難であったのではと推測します。

・改訂した評価方法が時価を超えないように配慮が必要である。

→時価を超えて課税することはそもそも違法となるためです。

以前、3年以内に購入したマンションの評価額をマンションを購入した金額で評価した時代もありました。しかし、地価下落時には、購入金額が時価を上回ってしまい違法となってしまった経緯があります。

・マンションと一戸建てとの選択にバイアスがかからないよう市場に配慮し、マンションの急激な評価増にならないようにすべき。

→経済の面からのアプローチで、そもそも時価で評価するという視点とは違う気がします。

時価に近似する評価方法に変えることで、たとえマンション販売数が下落したとしても、それは市場に任せればいいのではと感じます。

(それはそもそも物としての需要がなかったことを意味しますし、人口も減少していきますし)

法律はあくまで時価で評価することを規定しています。

おわりに

マンションの評価方法の今後の方向性について書いてきました。

昔から問題とされてきたことがようやく是正されていく方向となり、今後の動向も引き続き見ていきたいと思います。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)