居住者が海外の不動産を売却したときには税金申告が必要?【二重課税の場合には外国税額控除を適用する】

海外に居住していた方が日本の居住者となった後に海外の不動産を売却する場合があります。

・その時に税金の申告が必要なのか

・必要であればどこの国に税金の申告をするのか

疑問に思われると思います。

今回は、居住者が海外の不動産を売却した時に申告が必要であるかについて書いていきます。

原則税金申告が必要

居住者(非永住者を除く)は全世界の所得に課税されます。

たとえ、海外に所在する不動産を売却した時であっても、利益が出ていれば課税されます。

その上、租税条約上も不動産所在地国で課税する旨の規定が定められていることが少なくありません。

つまりは、日本と海外国の双方で課税されることになります。

二重課税には外国税額控除を適用

日本と海外国で二重課税が生じる場合、日本の確定申告において、外国税額控除を適用します。

外国税額控除とは、海外で納付した所得税を日本の納付所得税から控除することができる制度です。

日本の確定申告までに、海外の申告納付額が確定している場合には、同年の確定申告で外国税額控除の適用を受けることができます。

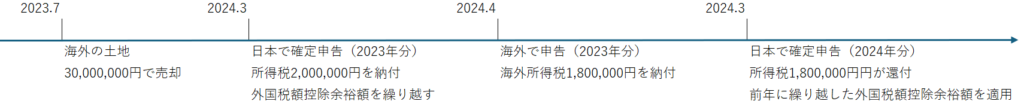

しかし、日本の確定申告期限の方が先である場合には、外国税額控除余裕額を計算し、翌年に繰越し、外国税額控除の適用を受けることになります。

(下図はイメージ図)

なお、外国税額控除の適用や控除額を繰り越す場合には、「外国税額控除に関する明細書」を記載の上、申告書に添付する必要があります。

注意点

居住者のうち、日本国籍がなく、日本に居住するようになって日が浅い場合で非永住者に該当※する場合には、日本国内の申告要否については判断が必要です。

非永住者に該当する場合には、国外不動産を売却しただけでは日本では課税されず、

・不動産売買代金が日本国内で支払われる場合

・その代金を日本国内へ送金・引出した場合

に、その金額について課税の対象となります。

※非永住者とは、居住者のうち日本国籍がなく、かつ、過去10年以内の間に日本国内に住所または居所を有していた期間の合計が5年以下である個人をいいます。

おわりに

今回は、居住者が海外の不動産を売却した時に申告が必要であるかについて書いてきました。

個人や取引が国をまたぐ場合には、課税関係が複雑になります。

課税の対象となるか確認は欠かせません。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)