法人の株価対策の入口

法人に利益が蓄積してくると、気になるのが株価。

相続時に株の資産価値が高いままであると、相続税の支払いが求められる一方、

同族内で所有している株式は支配権を維持するため外部へ売却できないことが多いので、

納税資金の確保を考えなければなりません。

今回は、株価評価対策の入口について説明します。

会社規模が大きいと評価上有利に

法人が発行する株式の大部分を所有し支配権を有している場合の株を評価する方法として、

・純資産価額

・類似業種比準価額(類似する業種の株価を基に算定)

2種類あります。

ある程度純資産が蓄積してくると、

類似業種で評価した方が、株価評価が低く算出される傾向にあります。

会社規模で評価方法が決まる

純資産価額で評価するより類似業種比準価額で評価する方が、価格を低く抑えられる場合には、

類似業種による評価割合をあげたいものです。

この評価方法は会社規模で決まります。

大会社・・・類似業種比準価額

中会社・・・類似業種比準価額×(0.9/0.75/0.6のいずれか)+純資産価額×(0.1/0.25/0.4のいずれか)

小会社・・・類似業種比準価額×0.5+純資産価額×0.5

このように会社規模が大きい方が類似業種比準価額で評価する割合が大きくなります。

会社規模を決める判定の要素

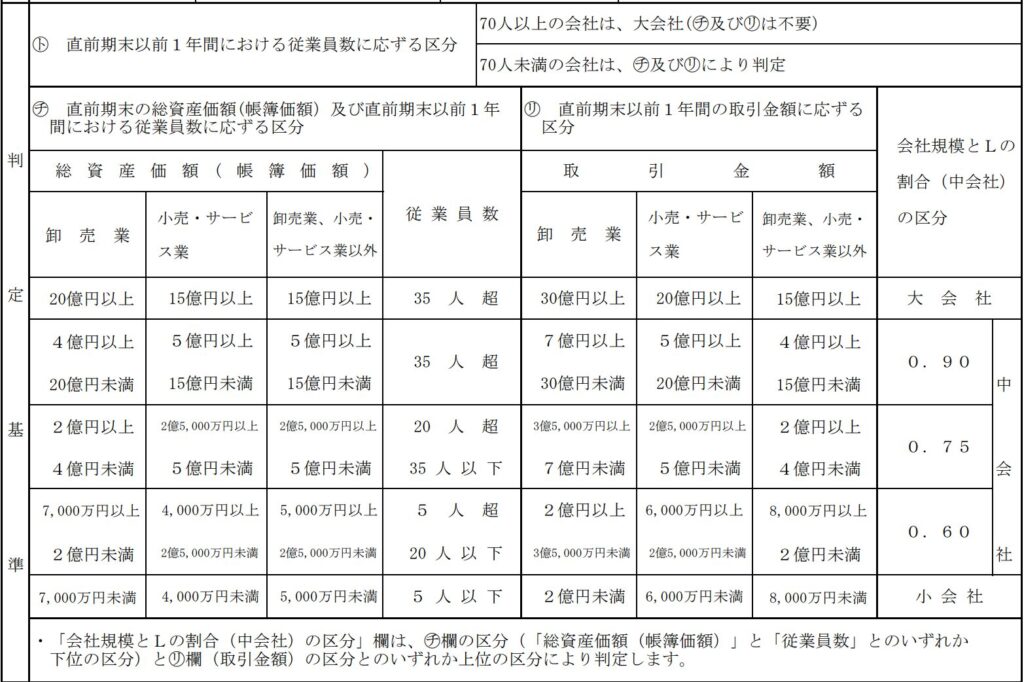

会社規模は、従業員数、総資産価額(帳簿価額)、直前期1年の取引金額により判定します。

実際の評価明細書の一部をご覧ください。

従業員数が70人以上であれば、他の要素を考慮することなく大会社になります。

従業員数が70人未満である場合には、

・総資産価額(業種別)と従業員数のいずれか下位の区分

・取引金額(業種別)の区分

のうち、いずれか上位の区分を選択します。

たとえば、

サービス業

総資産価額:3900万円

従業員数:5人

取引金額:5800万円

のケースを表にあてはめて判定すると、

・総資産価額(業種別)と従業員数のいずれも小会社

・取引金額(業種別)も小会社

となり、この会社規模は小会社となります。

ここで仮に取引金額が6000万円である場合には、

・総資産価額(業種別)と従業員数の区分はいずれも小会社

・取引金額(業種別)による区分は中会社

となり、中会社の判定となります。

他にも、総資産価額が4000万円かつ従業員数が1人増やして6人となる場合には、

・総資産価額(業種別)と従業員数の区分はいずれも中会社

・取引金額(業種別)による区分は小会社

となり、中会社の判定となります。

おわりに

株価対策は多様にありますが、

会社規模を決定する従業員数、総資産価額(帳簿価額)、直前期1年の取引金額に注目することは最初の一歩です。

来るべき相続がきてから慌てないために、できるところから株価対策を実施していくことをおすすめします。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)