インボイス登録しない場合、消費税の免税期間はどれだけとれる?【売上規模5000万円の事業を開業した場合】

インボイス制度の導入により免税事業者と取引がある事業者の消費税納税額の負担が増えました。

(一定期間経過措置はありますが)

ただし一般の消費者向けのビジネスの場合には、免税事業者のまま取引しても何ら問題は生じません。

その場合、消費税の免税期間は最大何年とれるでしょうか?

・売上規模5000万円

・個人事業の後、法人成りをする

ケースで考えていきます。

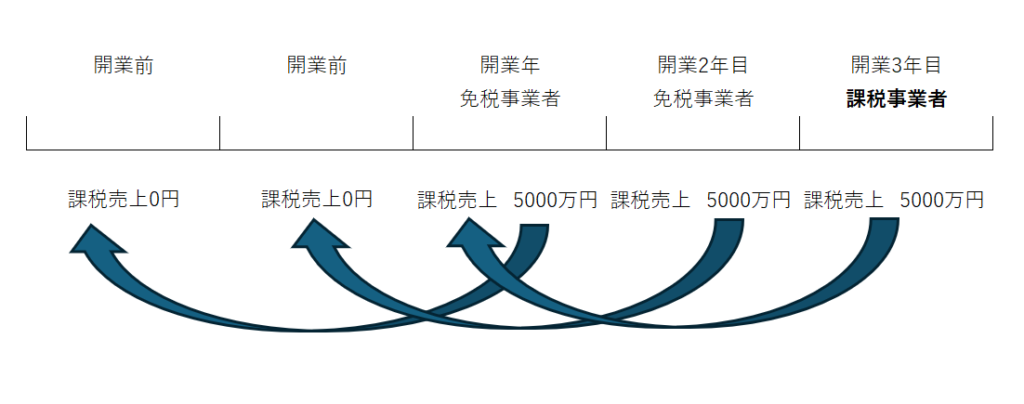

個人事業として最大2年

消費税の納税義務の判定として2年前の課税売上が1000万円以下であれば、その年は免税事業者であることはよく知られています。

たとえ売上規模が5000万円であっても、事業を開始した年とその翌年はそれぞれ免税事業者です。

つまり1/1に開業したとすると最大2年間は免税事業者です。

(3年目は課税事業者)

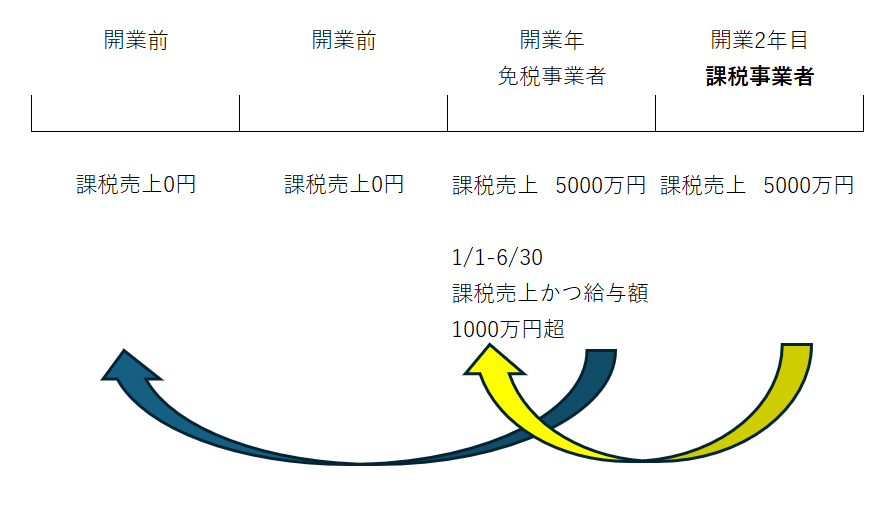

ただし注意点があります。

開業年の1/1-6/30までの間の課税売上高かつ支払給与の額が1000万円を超える場合、

たとえ2年前の課税売上が0円だとしても、2年目は消費税の課税事業者となります。

(なお、支払給与の額には外注費や社会保険料は含まれません。ただし国外事業者は課税売上のみで判定)

免税期間を最大限とるために、開業年の1/1-6/30の間の課税売上と支払給与額は意識しましょう。

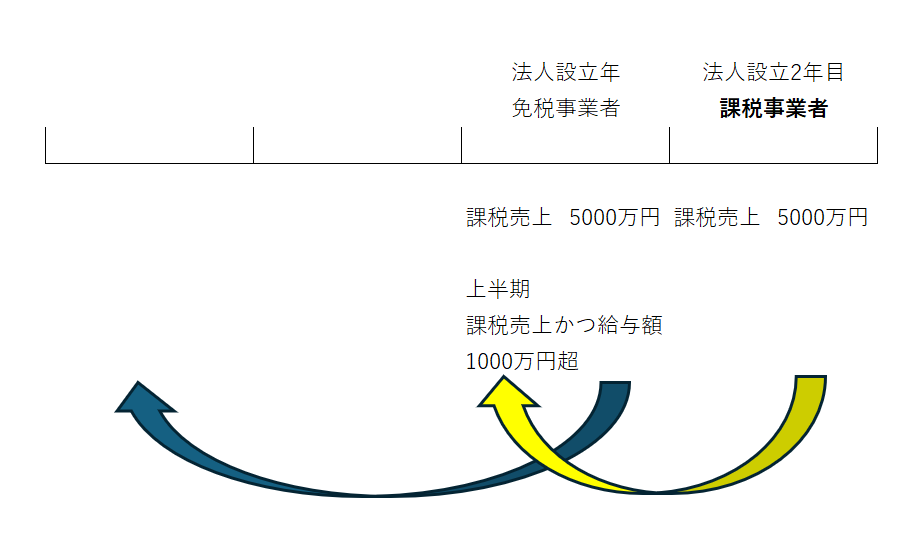

法人なり後は最大1年7か月

個人事業を2年終えた後は法人成りをするとします。

個人と法人は別人格なので、2年前の課税売上の判定は別々に行います。

原則として法人設立年の上半期の課税売上及び支払給与の額が1000万円を超えると翌年は課税事業者になることは個人事業の時と同様です。

1年しか免税期間とれなければ法人成りのメリットはあまりないかな、と思われるかもしれません。

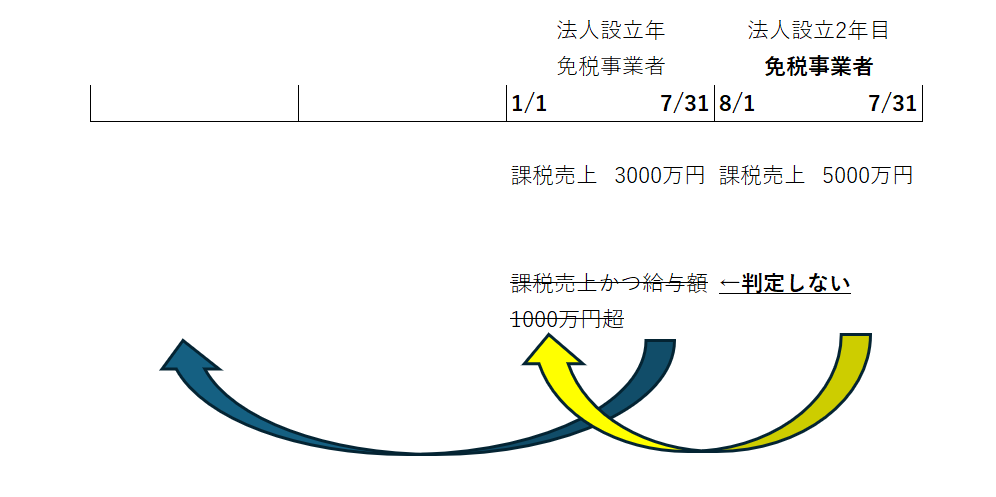

ここで例外があります。

前年の事業年度が7月以下である場合には、この前年の判定は行いません。

したがって、法人成りした後は設立年の事業年度の月数を7月以下とすることで、免税期間は最大1年7ヶ月となります。

留意点

今回は消費税の納税義務の判定において、

・2年前の課税売上

・前年の1/1-6/30(上半期)の課税売上及び支払給与額

を考慮しました。

他にも消費税の納税義務が生じる要件はあります(例えば資本金1000万円以上など)ので個別に検討が必要です。

ご不明な点がありましたら、お問い合わせください。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)