簡易課税を適用すれば取引先がインボイス登録しているかは関係ない【消費税の簡易課税制度のメリットデメリット】

インボイス制度の開始の時期がいよいよあと半年ほどに迫ってきました。

・既にインボイス登録された方

・インボイス登録を検討中の方

・インボイス登録をしないことを決めた方

様々でしょう。

インボイス登録をした場合には、消費税を納めることが必要になります。

消費税の納税額を計算する制度として、

・原則による計算

(売上で預かった消費税から仕入等で支払った消費税を引いて計算する方法)

・簡易課税による計算

(業種ごとの売上金額をもとに納税額を算定する方法)

の2種類があります。

簡易課税を適用した場合には、取引先がインボイス登録しているかは関係ありません。

なので、判断する手間が省けます。

今回は、そんな便利な簡易課税制度について簡単に書いていきます。

簡易課税制度の概要

○対象者

以下の要件を満たす事業者です。

・2年前の売上高が5000万円以下

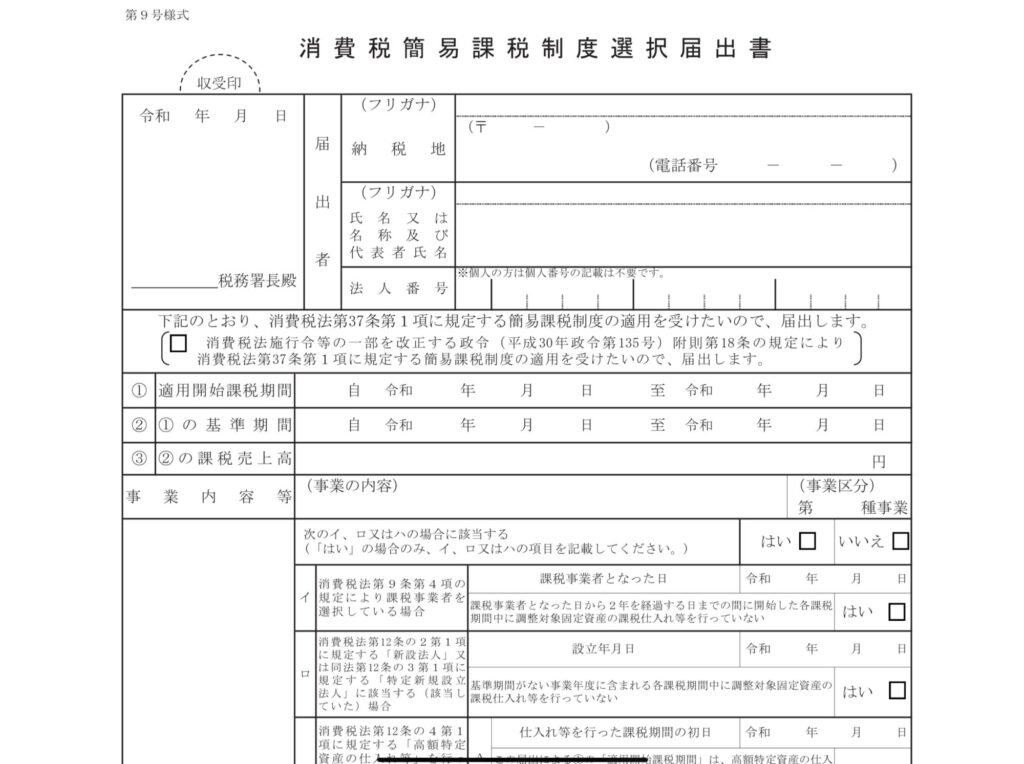

・届出書を期限までに提出

○計算方法

業種ごとに売上を分類し、みなし仕入率を乗じて、納税額を計算します。

・第1種 卸売業 90%

・第2種 小売業 80%

・第3種 製造業 70%

・第4種 その他 60%

・第5種 サービス業、保険業 50%

・第6種 不動産業 40%

○計算例

サービス業(第5種) 売上高 3000万円の場合

・売上 3000万円×10%(消費税率)=300万円

・みなし仕入 300万円×50%(みなし仕入率)=150万円

・差引納税額 300万円-150万円=150万円

このように、売上から納税額を計算するので、取引先にいくら払ったかは関係ありません。

簡易課税適用のメリット

・取引先がインボイス登録していているかは関係ないので、判断に迷わない。

インボイス制度が始まると、取引先がインボイス登録しているかしていないか判断する必要が出てきます。

しかし、簡易課税を適用すれば、取引先の情報は必要なく消費税が計算できるので、手間が楽です。

・原則計算より納税額が少なくなる可能性がある。

仕入れをしていようがいまいが、みなし仕入率を乗じることにより、一定の仕入れがあったものとして計算します。

なので、仕入れが少ない場合には、簡易課税で計算した方が納税額が少なくなり有利になることがあります。

簡易課税適用のデメリット

・適用したら2年間は強制適用となる。

一度簡易課税制度を適用したら、2年間は簡易課税で計算しなかればなりません。

簡易課税適用した翌年に固定資産のような多額の設備投資がある場合には、注意が必要です。

・原則計算の方が納税額が少なくなる可能性がある。

メリットとの表裏ですが、特に仕入れが多くなる場合には、原則計算が有利になる可能性があります。

・届出書を提出することができない場合がある。

原則計算で1000万円以上の設備投資をし消費税の還付を受けた後、次の年から簡易課税を適用することで納税額を少なくしようとする場合があります。

しかし、そのような場合には2年間は簡易課税の届出書の提出ができないこととなっています。

(提出しても提出がなかったものとみなされます)

3年間は原則計算することとなります。

他にも美味しいとこどりをしようとする場合には提出制限があります。

提出制限に該当しないか提出前に調べることが必要です。

まとめ

今回は簡易課税制度について書いてきました。

インボイス制度が始まれば、簡易課税制度を適用するメリットが増えますので、ぜひ検討してみてください。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)

“簡易課税を適用すれば取引先がインボイス登録しているかは関係ない【消費税の簡易課税制度のメリットデメリット】” に対して1件のコメントがあります。

コメントは受け付けていません。