事業を廃止し前年に生じた損失が繰り越せない場合の対応法

青色申告者が事業所得の計算で損失が出た場合には、

・損失を以後3年間繰り越すことで各年分の所得と相殺する

又は

・損失を前年の所得と相殺し繰り戻し還付を受ける

個人事業で赤字が出た場合、前年の黒字と相殺し還付を受けることができる

ことができます。

繰り戻し還付を受ける場合には、損失が出た年の翌年3/15までに申告しなければなりません。

しかし、当初損失を3年間の繰り越すことを選択したけれども、翌年廃業した場合には、

廃業年後の所得がなければ相殺することができません。

そんな場合には、条件を満たすと、遡って繰り戻し還付を受けることができます。

遡って適用できるケース

事業廃止年の前年に生じた純損失の金額について繰越控除の適用が困難になったとき、

その純損失の金額を廃業年の前々年に戻して還付請求することができます。

申告要件は、

・廃業年の前年と前々年分の所得税につき青色申告書を提出

・事業廃止年分の確定申告書を提出期限までに提出

です。

具体例

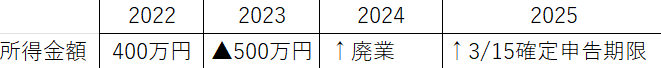

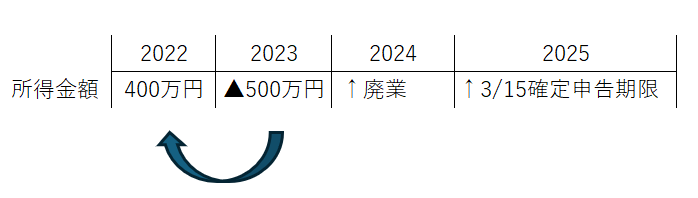

下記の例で具体的に確認します。

所得金額は、

・2022年 400万円

・2023年 ▲500万円

として、

2024年に廃業するとします。

2023年分の確定申告(2024/3/15申告期限)では、繰り戻し還付をせずに、損失を3年繰り越すことを選択しました。

しかし翌年廃業し、繰り越した損失が3年にわたり各年分の所得と相殺することが難しくなった場合、

2023年(前年)の損失金額について、2022年(前々年)の所得へ繰り戻し還付をすることができます。

申告期限は、廃業年(2024年)分の確定申告期限である、2025/3/15となります。

おわりに

今回は事業を廃止し前年に生じた損失が繰り越せない場合の対応法について解説しました。

適用要件を満たす場合には、ぜひ活用してみてください。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)