前期が黒字で当期が赤字の場合、法人税の還付請求ができる【欠損金の繰戻しによる還付】

安定して利益を計上し、納税していくことが理想ですが、法人経営はそうそう簡単にいきません。

売上不振や原価の高騰、販管費の増加や特別損失など様々な要因で赤字になる事業年度もあるでしょう。

そんな赤字になった法人を救済する制度があります。

仮に当期赤字であリ、前期が黒字で法人税を納税している場合には、前期の法人税の還付を受けることができます。

正式には「欠損金の繰戻しによる還付」といいます。

ただし、この制度を利用するには、条件がありますので、簡単にご紹介していきます。

適用対象法人

事業年度終了時において資本金が1億円以下である中小企業者が主な対象となります。

ただし、資本金が5億円以上の大法人の子会社など大法人と完全支配関係がある法人を除きます。

要件

適用要件は下記の3点です。

・連続して青色の確定申告書を提出していること。

・当期の青色の確定申告書を提出期限までに提出していること。

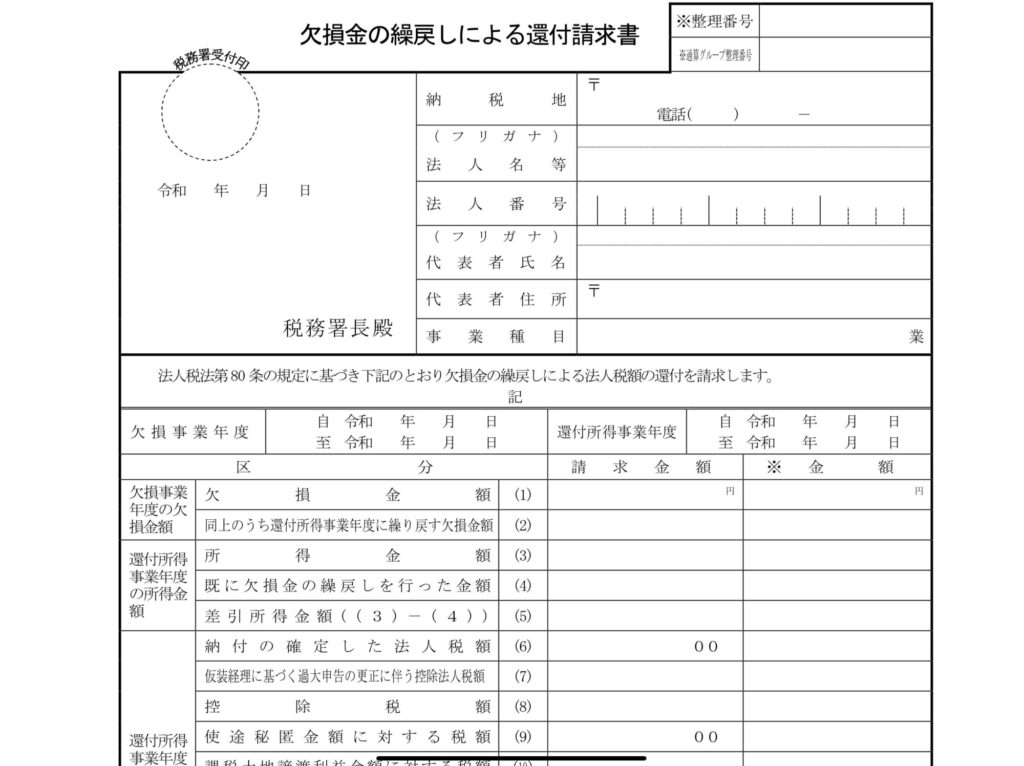

・当期の確定申告書に「欠損金の繰戻しによる還付請求書」を添付していること。

還付額

還付額の算式は下記の通りです。

算式:前期の法人税額 × 当期の赤字額※/前期の黒字額

※分子の金額は、分母の金額が上限です。

計算例として、

前期の黒字額1000万円、前期法人税額300万円、当期の赤字額△500万円とすると、

300万円 × 500万円/1000万円 = 150万円

還付金額は150万円となります。

注意点

当制度を適用するにあたり、注意するポイントは下記の2点です。

・当期から1年以内に開始した事業年度に限ります。それ以上前の事業年度の黒字と相殺することはできません。

また、1年以内に数回決算期を変更している場合には、前期でなく、前々期も対象となることがあります。

・還付となる税金は、国税(法人税と法人地方税)が対象で、地方税(法人県民税市民税、法人事業税等)は対象外です。

ただし、地方税については、別途明細を添付することで、来期以降の事業年度で黒字が出た場合には、当期の赤字と相殺することができます。

簡単にいうと、国税については過去にさかのぼり当期の赤字と相殺し、地方税は将来に向かって当期の赤字と相殺することとなります。

おわりに

今回は法人税の欠損金の繰戻しによる還付についてご紹介しました。

知らないと適用できない制度です。

赤字が出た場合には、是非前期が黒字であるか確認してみてください。

-----------------------------------------------------------

都築太郎税理士事務所/Tsuzuki Taro Tax Accountant Office

ホームページ(Home)

プロフィール(Profile)

ブログ(Blog)

個人の方(料金表)(Individual-fee)

法人の方(料金表)(Corporate-fee)

お問い合わせ(Contact)

“前期が黒字で当期が赤字の場合、法人税の還付請求ができる【欠損金の繰戻しによる還付】” に対して1件のコメントがあります。

コメントは受け付けていません。