税金

居住用不動産を買い換えたときに適用できる特例

以前の記事で「固定資産の交換の特例を適用すると有利な場合・不利な場合」を解説しました。 交換の特例では、 ・交換資産の時価の差額が20%を超える場合 ・交換ではなく、譲渡した後しばらくした後に買換えをした などのケースは […]

固定資産の交換の特例を適用すると有利な場合・不利な場合

土地や建物などの固定資産を売却するときに、対価として金銭を受け取るケースが多いですが、交換条件として固定資産を取得するケースがあります。 そんな時には固定資産の交換の特例を適用すべきか検討しましょう。 固定資産の交換の特 […]

個人が譲渡所得に該当する資産を法人や個人へ低額譲渡した場合には課税上どう取り扱うか?

個人が土地や建物のような譲渡所得に該当する資産を、時価の半分未満の金額で法人や個人へ譲渡するときがあります。 そのときは、それぞれどのような課税上の取り扱いになるのでしょうか。 個人が法人へ低額譲渡した場合 個人が法人へ […]

借地権の設定の際に取得した権利金は不動産所得?譲渡所得?

土地を賃借するときに、借地権を設定することがあります。 その際に収受する権利金の所得区分は譲渡所得と不動産所得のいずれに該当するのでしょうか? 譲渡所得に該当する場合 収受した権利金が下記のいずれにも該当する場合には、譲 […]

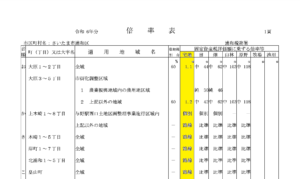

宅地の評価をする際には評価倍率表を必ず確認する

宅地に係る相続税や贈与税の計算する際には宅地の評価額を算出します。 評価にあたり登記簿謄本や路線価図、公図、測量図などの資料収集は欠かせません。 中でも大切な資料は、評価倍率表です。 宅地の評価は大きく分けて、 ・路線価 […]

生活に通常必要な資産・必要でない資産の所得税法の取り扱い

所得税法上、 ・生活に通常必要な資産 ・生活に通常必要でない資産 との間では所得税法上の取り扱いが異なります。 生活に通常必要な資産の取り扱い 生活に通常必要な資産とは、 ・家財 ・衣類 ・宝石や美術品などのうち時価が3 […]

数年以内に複数の会社から退職金をもらった時の退職所得控除の計算方法

会社から退職する際には、退職金を受け取ります。 複数の会社に属している場合には、退職金の受給タイミングがかぶるときがあります。 その際、退職所得控除額はどのように計算するのでしょうか。 同一年に2か所以上から退職金をもら […]

賃貸不動産を借入して取得した場合における所得計算上の注意点

賃貸不動産を借入金により取得した場合、所得計算上の注意点があります。 借入金の利子は、不動産所得の計算上、原則経費になります。 ただし、不動産所得が赤字である場合には、一定の制限がかかります。 損益通算に制限がかかる 賃 […]

白色申告で家族の給与を経費にする方法

個人の事業所得の申告については、青色申告での申告が推奨されているところではあります。 しかし、開業後、青色申告承認申請書の届出期限が過ぎてしまって、1年だけ白色申告、という方もいるでしょう。 開業して間もないうちは、家族 […]

110万円の贈与をしても相続税の対象となる場合

贈与税の非課税枠が110万円というのは、良く知られています。 しかしそれは贈与税の話であって、その贈与財産について相続税がかかる可能性があります。 今回は110万円の贈与をしても相続税の対象となる場合について書いていきま […]