相続税

赤字の会社に社長個人の資金を入れたままにしていると相続財産になるので注意

赤字の会社(ここでは債務超過(資産より負債が多い、つまり純資産がマイナスの状態である)の会社をいいます)の社長の方で資金繰りの都合上、社長個人の資金を会社へ入れることがあります。 しかし、その個人資金は会社への貸付金とし […]

相続した不動産を共有することの問題点と解決法

相続人間で遺産分割の際、頭を悩ませるもののうちの一つは不動産。 現金であれば相続分に合わせて分割することが容易です。 不動産は売却すれば換価できますが、 ・想い出がある場所 ・現に相続人や親族が住んでいる場所 である場合 […]

相続税の小規模宅地等の特例を受ける際の注意点

相続税の課税価格を大幅に減額することができる小規模宅地等の特例。 居住用・事業用・貸付用の用途の土地の相続税課税価格の概ね50−80%減額することができる制度です。(面積制限などの要件あり) 対象となる土地があるかどうか […]

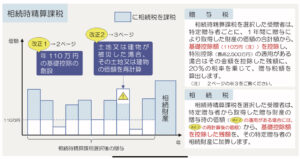

2024年1月から相続時精算課税制度が改正になる

2024年1月から相続時精算課税制度が改正になります。 改正後の制度は従来の制度より、納税者にとってメリットがあるものです。 今回は相続時精算時課税制度の改正点2点を書いていきます。 110万円の基礎控除の創設 相続時精 […]

マンションの相続税評価額の計算方法が見直されることになりました

以前から相続開始前にマンションを取得する節税スキームが問題となっていましたが、いよいよ改正される見通しとなりました。 なぜ節税できるかというと、 ・現金で財産を所有していた場合より、マンションの相続税評価額の方が低い ・ […]

死亡保険金を相続人間で送金する場合、税務上の取り扱いに注意が必要

生命保険に加入している場合、被保険者が亡くなった場合には、保険金受取人へ死亡保険金が支払われます。 この場合の保険金は相続財産にはなりません。(受取人が被保険者である場合を除きます) 生命保険は生命保険の契約に基づいて支 […]

固定資産評価証明書を電子申請により取得するメリットと注意点

相続財産の中に建物がある場合には、その建物の評価額を把握するために建物の所在地の市区役所より固定資産評価証明書を取り寄せます。 マイナンバーカードの普及前は窓口に行かない場合の対応は郵送のみでした。 しかし、電子申請の際 […]

非上場株式を発行法人へ譲渡することにより所得税の節税をし、相続税の納税資金を捻出することができる特例

非上場株式を発行法人へ売却した場合、譲渡対価は、 ・出資の払い戻し(株式分離譲渡(15%)) ・みなし配当(総合課税(5%ー45%)) 部分に分かれます。 配当部分は総合課税累進税率となり、通常譲渡対価が大きければ大きい […]

相続した空き家を売却する場合の3000万円控除できる制度は2024年1月1日以降は条件が緩和される【耐震工事・取り壊しは翌年2月15日までにすれば良い】

空き家問題が叫ばれるようになってから時間が経ちますが、以前として問題解決には至っていません。 祖父母・両親・兄弟姉妹が住んでいた家を相続したけれど、その後空き家のままになっている場合などです。 理由として、 ・現状では買 […]

特定の相続人に渡したい財産がある場合には生きている内に贈与する【相続時精算課税制度を利用する】

相続の悩みの内の一つが、「誰に何を財産を相続させるか」です。 相続人が複数いる場合には、相続争いが生じる可能性があります。 遺言書により財産を相続させる人を指定することも可能ですが、作成時からの時間が経過すると状況も変わ […]