贈与税

宅地の評価をする際には評価倍率表を必ず確認する

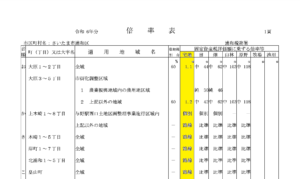

宅地に係る相続税や贈与税の計算する際には宅地の評価額を算出します。 評価にあたり登記簿謄本や路線価図、公図、測量図などの資料収集は欠かせません。 中でも大切な資料は、評価倍率表です。 宅地の評価は大きく分けて、 ・路線価 […]

110万円の贈与をしても相続税の対象となる場合

贈与税の非課税枠が110万円というのは、良く知られています。 しかしそれは贈与税の話であって、その贈与財産について相続税がかかる可能性があります。 今回は110万円の贈与をしても相続税の対象となる場合について書いていきま […]

評価方法の改正の影響を受ける居住用分譲マンションの範囲は?

2024年1月1日以降に相続又は遺贈、贈与により取得した居住用分譲マンションについては、新評価方式が適用になります。 前回の記事では、計算方法について簡単に解説しました。「居住用分譲マンションの評価の調整算式が意味してい […]

居住用分譲マンションの評価の調整算式が意味しているもの

2024年1月1日以降に、相続又は贈与により取得した居住用分譲マンションについて、評価方法の改正がありました。(2024年1月1日より居住用分譲マンションの相続税計算上の評価方法が変わる【私の所有物件は対象?】) 評価に […]

相続時精算課税で現金を贈与することは節税対策としてありか?

相続時精算課税とは、 ・贈与時には、2500万円の非課税枠(通常は110万円)があり、税率20%(通常は累進課税10%-55%)と優遇措置がある ・その代わりに相続時に相続財産とみなして相続税の対象となる(支払った贈与税 […]

生前贈与や遺言書作成の際は遺留分に注意が必要

相続税の節税や円滑な相続を目的として、 ・生前贈与する場合 ・遺言を作成する場合 があります。 その際には、遺留分に留意することが不可欠です。 遺留分とは 遺留分とは、相続人が最低限の財産を取得することを保証する制度です […]

贈与税申告する際に改正後の暦年課税と精算課税どちらの制度を使うのがよい?

2024年から贈与税の計算に関する制度が改正されました。 贈与税の計算は、 ・暦年課税 ・相続時精算課税 の2種類があります。 主な変更点は、 暦年課税については、 ・生前贈与加算対象年が3年から7年に(4年目から7年目 […]

贈与税のオンライン申告は自分でできるか?

2/1より贈与税の申告が始まりました。 申告納付期間は2/1から3/15までの間となっています。 贈与税の申告はオンラインで完結することが可能です。 ただし、贈与税の申告書を自分で作成することができるのか、疑問に感じる方 […]

相続税の節税対策を考える前にすること【税法とは異なる視点から】

相続税の主な節税対策として、 ・生前に財産を贈与する ・生命保険に契約する ・不動産を購入する などがあげられます。 これは相続税法上のルールを考えたときに、取りうる対策です。 今回は相続税の節税対策を考える前にすること […]

災害があった場合に税金はどうなるのか?【申告期限延長・納税猶予・軽減免除】

今回は災害があった場合に税金はどうなるのか主な点を書いていきます。 大きく ・申告申請期限を延長・納税を猶予する制度 ・税金負担を軽減・免除する制度 に分けて説明します。 申告申請期限を延長・納税を猶予する制度 災害を受 […]